ESPAÑA SAQUEADA, POR QUÉ Y CÓMO HEMOS LLEGADO HASTA AQUÍ. QUINCUAGÉSIMO SÉPTIMA PARTE.- El sistema español de pensiones es una estafa piramidal.

CARLOS AURELIO CALDITO AUNIÓN

El actual sistema de pensiones se puede afirmar, sin exagerar, que es una estafa piramidal. Es imprescindible explicar que el sistema público español de pensiones es de los que se denomina «de reparto» y posee grandes semejanzas con el esquema de negocio que llevó a Madoff a una condena de 150 años de prisión.

Hasta 2008 Berni Madoff era un completo desconocido, tanto en su país -EEUU- como en el resto del mundo. Madoff se hizo famoso a partir de entonces, por haber sido el causante de uno de los mayores fraudes de la historia financiera de los Estados Unidos.

Bernie Madoff fue el presidente de una empresa de inversión norteamericana fundada en 1960. Empezó como corredor de bolsa y fue impulsor del NASDAQ (Nasdaq es el acrónimo de National Association of Securities Dealers Automated Quotation y es la segunda bolsa de valores electrónica automatizada más grande de Estados Unidos. Se caracteriza por comprender las empresas de alta tecnología en electrónica, informática, telecomunicaciones, biotecnología, etc.), del que llegó a ser presidente y una de las figuras más respetadas en Wall Street.

Bernie Madoff no se quedó en lo meramente profesional, pasó a ser un personaje famoso, especialmente por su faceta «filántropo» .

¿Cuál era el secreto de su éxito?

Pues sencillamente no había tal inversión.

Madoff empleaba el dinero de nuevos inversores que iba captando, para lucrarse y para seguir pagando a los antiguos. Evidentemente, mantuvo engañados a miles, cientos de miles de ciudadanos, simulando que se realizaban inversiones, para rentabilizar el dinero que los nuevos inversores le confiaban… Como era de esperar, el castillo de arena se acabó desmoronado. El procedimiento empleado por Madoff es la denominada “Estafa Piramidal” o “Esquema Ponzi”.

¿En qué consiste un Esquema Ponzi o Estafa Piramidal?

Es un fraude y, como tal, está castigado por la legislación (art. 250 código penal español) con penas de prisión de uno a ocho años en función del importe defraudado. Este fraude, que se utiliza principalmente en productos de inversión, consiste en abonar a los primeros inversores con el dinero obtenido de nuevos inversores y no por la generación de ganancias. Esto repetido enésimas veces, va generando una estructura con forma piramidal, al que es necesario ir incorporando progresivamente más inversores en la base, para evitar la ruina de la organización.

Recibe su nombre de Carlo Ponzi, un inmigrante italiano que en el Boston de 1920 logró hacer una fortuna de 15 millones de dólares en poco más de ocho meses. Aunque, hay que reconocer que Carlo no fue el primero, y el sistema lleva su nombre de forma inmerecida. Carlo Ponzi, logró vender un producto que prometía rentabilidades del 50% a 45 días y del 100% a 90 días resultando, como es obvio, una estafa. ¿Cuál es la característica fundamental del esquema Ponzi o estafa piramidal? Sencillamente, para que el volumen de la bola de nieve, al rodar, siga creciendo el número de cotizantes tiene que seguir creciendo en menor proporción que el número de beneficiarios, por ser los primeros invesores… Cuando el número de beneficiarios acaba siendo superior al de los nuevos inversores, el sistema acaba quebrando «por saturación poblacional».

Así funciona el Sistema Público Español de Pensiones

El sistema público de pensiones funciona exactamente igual que la estafa puesta en marcha por Madoff. Capta a nuevos cotizantes, los obliga mejor dicho (trabajadores en activo), para que aporten un dinero con el cual poder pagar a los antiguos partícipes.

El esquema, cuando fue creado en España, funcionaba perfectamente, pues la base no dejaba de ensancharse y el número de beneficiarios de pensiones u otras prestaciones era muy pequeño. Pero el problema comienza, llegándose a hacer «insostenible» cuando el sistema se invierte y ya no es capaz de incorporar nuevos cotizantes para poder pagar a los antiguos.

El gran invento del sistema español de pensiones acabó convirtiéndose en un enorme dolor de cabeza que, salvo que se le ponga remedio se convertirá en migraña crónica.

Gráfica de la Evolución de la pirámide de población en España:

El sistema español de pensiones comenzó su andadura en 1908, cuando se creó el Instituto Nacional de Previsión para financiar el retiro de los trabajadores. Pero no era obligatorio. Eso llegaría en 1919 con el Retiro Obrero. Cada trabajador abonaba diez céntimos al mes. El Estado ponía una peseta, y los patronos, tres pesetas mensuales. Si el trabajador había cotizado durante 20 años, al cumplir 65 años devengaría una pensión de una peseta al día, es decir, 365 pesetas al año.

Todo el dinero era gestionado por bancos y cajas de ahorro, pero a finales de la Guerra Civil gran parte de esos ahorros fue víctima de la inflación. Entonces, en 1939 el General Franco aprobó un nuevo sistema de pensiones que se llamó Subsidio de Vejez: Cada trabajador que se jubilase a partir de aquel mismo año, recibiría una pensión vitalicia que, sería pagada por los trabajadores que aún estaban en activo. Con ello, se obtenían fondos inmediatos para los jubilados, y se resolvía un problema de caja. Al sistema público español de pensiones se le llamó «sistema de reparto«.

Era una gran idea porque desde el primer momento se pudo empezar a pagar pensiones. El procedimiento era muy sencillo: los trabajadores jóvenes pagarían las pensiones de los ancianos. Pero era un sistema incompleto porque solo protegía a los que ganaban menos dinero (para acceder había que ganar menos de 6.000 pesetas al año), y no abarcaba todos los sectores. Fue en los años sesenta cuando se mejoró el sistema, mediante la Ley de bases de la Seguridad Social.

El sistema pasó a abarcar a casi todos los trabajadores por cuenta ajena, y a los que trabajaban por cuenta propia (autónomos), así como a los socios de cooperativas, estudiantes, servidores domésticos, funcionarios, militares, y seglares y civiles en instituciones eclesiásticas. Eran además años en los que explotaron las familias numerosas en España, razón por la cual el sistema no tenía un problema de tesorería.

A mediados de los años ochenta del siglo pasado, se empezaron a tener algo más que sospechas de que el sistema podía fallar. La caída de la natalidad y el envejecimiento de la población significaban que, en un momento u otro, no habría jóvenes suficientes para pagar las pensiones de los ancianos. A mediados de la década de los noventa, todos los partidos políticos con representación en las instituciones, los sindicatos y las organizaciones empresariales, acordaron modificar progresivamente el sistema de pensiones para evitar que con el tiempo quebrara.

El Pacto de Toledo abordaba cuestiones muy diversas, como garantizar el poder adquisitivo subiendo las pensiones a medida que aumentara la inflación, crear un Fondo de Reserva, fijar la edad de jubilación a los 65 años, separar los gastos en Sanidad de los gastos en pensiones… Algunas de las cuestiones acordadas se pusieron en marcha, pero los políticos, sindicalistas y demás «agentes sociales» no le dedicaron ni una sóla línea al problema fundamental: el sistema público español de pensiones estaba en crisis debido a la baja natalidad. El resto de decisiones tomadas daban lo mismo mientras no se le hincara el diente al principal problema, el aumento de la esperanza de vida en España y el escaso número de nacimientos anuales.

Al parecer, nadie se atreve a ponerle el cascabel al gato y el gasto en pensiones continúa subiendo, al mismo tiempo que lo hace el número de personas que se jubilan. Y pasa el tiempo, y nos vamos haciendo viejos, y cada año es mayor gasto del Estado: más de 140.000 millones de euros en los últimos años.

Aumenta el número de pensionistas y también la cuantía media de las pensiones: la pensión media de los nuevos jubilados supera ya los 1.400 euros. Por otro lado, por más que aumente el número de trabajadores en activo, cotizantes a la Seguridad Social, sus aportaciones no son suficientes para pagar las pensiones de los que se van jubilando. A finales de 2020, la Seguridad Social tenía un déficit de 45.000 millones de euros, un récord histórico.

Para cubrir ese desfase el gobierno no tenido otra opción que recurrir a otras fuentes de financiación; lo cual significa que el Estado tiene que trasladar recursos de un sitio para otro. Y los gobernantes lo hacen sin pensarlo dos veces, pues los pensionistas españoles pueden inclinar la balanza en cualquier elección hacia un lado u otro… y, por lo tanto, nombrar el próximo presidente del gobierno.

Pero, ¿y la enseñanza, y la sanidad, y la construcción y mantenimiento de carreteras, y la administración de justicia, y las becas…?

Ya en enero de 2021 se realizó el mayor gasto mensual en pensiones de la Historia: 10.000 millones de euros. Y este gasto sigue creciendo pues, el número de personas ancianas aumenta más que el número de recién nacidos. Y además, esos ancianos son cada vez más longevos. A tal extremo hemos llegado que, ya son muchos los jubilados que cobran su pensión de jubilación más tiempo que el que cotizaron en su vida laboral. El sistema español es «tan generoso», que a partir del duodécimo año, el pensionista ya empieza a cobrar más de lo que ha cotizado.

Es seguro que, dado que este asunto, para los políticos profesionales que, tienen como única ocupación y preocupación parasitar de nuestros impuestos, es una cuestión menor y a la que no tienen intención de hincarle el diente, de vez en cuando, en el futuro seguirán hablando, y hablando de cómo afrontar la burbuja de las pensiones, y seguirán intentando apuntalar un sistema que está a punto de derrumbarse. Pero, seguirán sin abordar el asunto principal: cómo fomentar la natalidad.

Dicen que no hay mayor locura que continuar en el mismo camino, repetir las mismas acciones y esperar que los resultados sean distintos, pese a haber comprobado una y otra vez que, las fórmulas empleadas hasta ahora no funcionan.

«En el primer semestre de 2020, en una España con 47,4 millones de habitantes, hubo un 50% menos nacimientos que en el primer semestre de 1976, en una España con 36 millones de habitantes»… Estamos atados al sistema de reparto inventado en 1939 que resolvió un problema: pero jamás pensó que España caería en lo que muchos llaman «suicidio demográfico».

¿Qué es lo que diferencia a la estafa de Madoff con la de la Seguridad Social?

Principalmente, que la de la Seguridad Social es una estafa visible, pero de la que es imposible escapar. En cambio, la de Madoff es una estafa que era muy difícil de detectar o imaginar, pero en la cual se entraba por voluntad propia. Uno metía su dinero en el que se presuponía un gran vehículo de inversión y no sospechaba que todo fuera tramoya y atrezzo. Dicho de otro modo, en Madoff hubo multitud de estafados, entre ellos modestos ahorradores, empresarios, bancos y firmas de inversión de todo el mundo. Esto es trágico, pero en la estafa del Sistema Público De Pensiones estamos todos, no hay elección, no hay oportunidad a evitar el engaño. Es un engaño de partida y todos participamos.

Algunos conscientes de la gravedad de cómo se articula el mecanismo que hace “funcionar” el sistema, otros simplemente ajenos o incluso complacientes, pero todos formamos parte de él queramos o no. Pero aún hay una diferencia más notoria y a mi juicio determinante: el Sistema Público De Pensiones es una estafa aceptada socialmente. Si no lo estuviera, los políticos, que son compradores de votos, ya hubieran tumbado el sistema. Al menos lo habrían modificado sustancialmente.

El Sistema Público de Pensiones, un esquema Ponzi impuesto por Ley

El Sistema Público de Pensiones, ni más ni menos, es un esquema piramidal como cualquier otro, pero patrocinado por el estado y por tanto hecho y concebido con el pretexto del “bien común».

España en uno de los países que destinan un mayor porcentaje del Producto Interior Bruto al pago de pensiones de jubilación. Una cantidad de dinero que no para de crecer y que es seguro que lo seguirá haciendo los próximos años.

Tanto en el sistema de pensiones público como en las estafas piramidales existe una promesa económica que ofrece un atractivo a los miembros de la organización. En las estafas piramidales, se promete una rentabilidad futura mientras que, en los sistemas públicos de pensiones se “vende“ una aparente seguridad para que en un futuro más o menos lejano el Estado pague mensualmente una pensión.

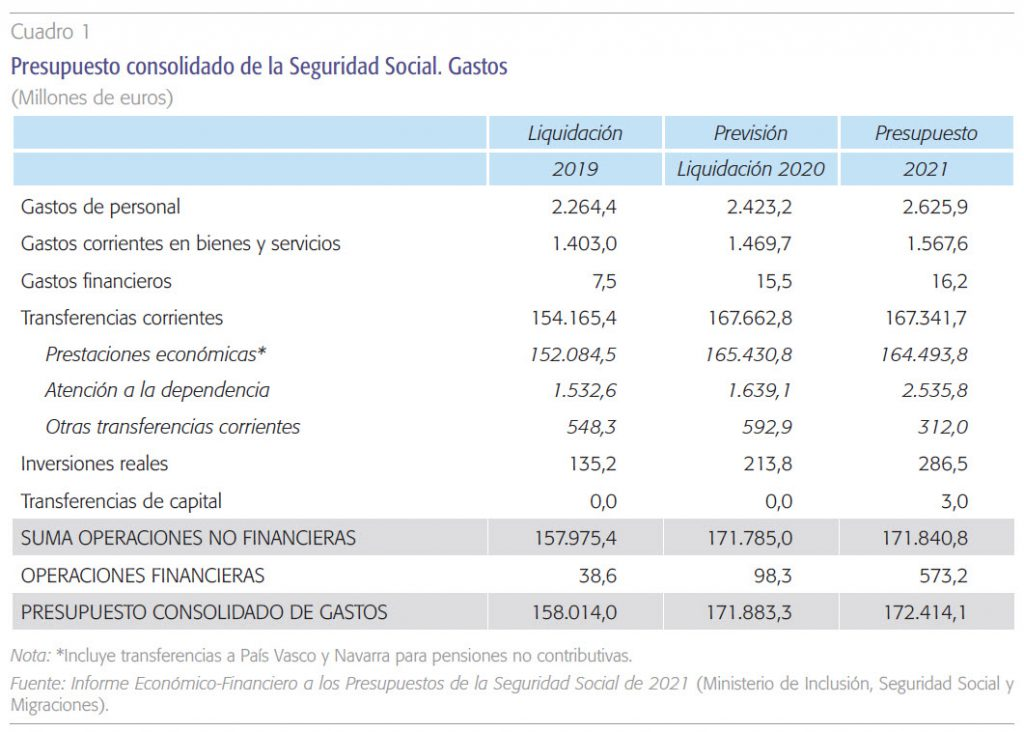

Según el Tribunal de Cuentas –Informe de fiscalización sobre la evolución económico financiera, patrimonial y presupuestaria del sistema de la Seguridad Social y su situación a 31 de diciembre de 2018– «la Seguridad Social de España adolece de un problema de sostenibilidad financiera de carácter estructural, ocasionado por la actual configuración de su modalidad de protección contributiva y como consecuencia directa de la evolución demográfica y socio-económica que ha tenido lugar en nuestro país. Y por tanto, dado que los recursos contributivos obtenidos no son suficientes para satisfacer el actual nivel de las prestaciones económicas (fundamentalmente, pensiones) de igual naturaleza, de no acometerse de manera urgente las reformas necesarias sobre su actual configuración, en el ámbito de la financiación y/o en el de la protección, peligrarían la viabilidad y la sostenibilidad financiera del sistema». Los gastos de la Seguridad Social representa el 42,1 % del gasto total de los Presupuestos Generales del Estado de 2021. Una cifra de 171.840,8 millones de euros, unos ingresos de 157.547,6 millones y, por tanto, un déficit de -14.293,2 millones de euros.

En 2018, las cotizaciones ascendieron a 102.847 millones de euros, mientras que las obligaciones de pensiones contributivas fueron 125.537 millones de euros, 22.690 millones de euros más de gasto que de ingreso, y en 2017 la diferencia fue de 22.240 millones y en 2016 de 22.907 millones. Desde 2014, la diferencia entre los derechos y las obligaciones ha oscilado entre el 17,35% de 2014 y el 19,75% de 2016.

De 2014 a 2018 se ha recaudado anualmente de media un 18,58% menos de lo necesario.

Más de uno que haya llegado hasta aquí, se seguirá aún preguntando: ¿qué tienen que ver los ingresos por cotizaciones actuales con el pago a los pensionistas, si estos ya cotizaron para su pensión durante su vida laboral?

Esa es la gran mentira de nuestro sistema de pensiones: los trabajadores en activo no están ahorrando hoy para su futura pensión, cotizan para pagar las pensiones de los que ya están jubilados actualmente; y los que saben cómo funciona el sistema de reparto, confían (¿Qué remedio les queda?) en que los trabajadores que se vayan incorporando al mercado laboral, pagarán su pensión cuando ellos se hagan viejos…

¿Cómo funcionan los sistemas de pensiones más sólidos del mundo?

Los sistemas de pensiones mejores y más perdurables del mundo tienen una característica en común y es que todos ellos tienen unos fuertes pilares de ahorro y capitalización.

Es decir, no se basan esencialmente en la fórmula del reparto como en la Seguridad Social española.

¿Qué es un sistema de capitalización individual?

En un sistema de capitalización individual donde los trabajadores al igual que en un sistema de reparto cotizan parte de su sueldo, pero en vez de cedérselo al estado, y ser gestionado por el gobierno, depositan su dinero en sus cuentas personales.

Estos fondos son propiedad de los trabajadores y nadie se los puede quitar:

- Quienes administran esos fondos son las entidades externas que consiguen incrementar esos fondos con diferentes operaciones bajo la supervisión del estado.

- Los ahorros depositados permiten conseguir una pensión mucho mayor que, en un sistema de reparto con la misma cotización.

- De esa manera, cuando llegue a la edad de jubilación cada trabajador tendrá ahorros guardados que, podrá utilizar o incluso dejar en herencia a su familia.

El sistema público de pensiones que posee España, es un sistema de reparto en el que los españoles en activo pagan impuestos (al fin y al cabo en eso consisten las cotizaciones de los trabajadores), que recauda el estado como cualquier otro tributo, y parte de esos impuestos-cotizaciones van a financiar las pensiones, no es un ahorro que acabará en manos de los que cotizan, cuando se jubilen.

Mientras quienes nos malgobiernan no se decidan a meterle mano al actual sistema público de pensiones (respecto de lo cual parece que no tienen muchas prisas), es imprescindible optar por mantener el «estado autonómico» o asegurar las pensiones de futuras generaciones… Es por ello que, lo primero que tienen que tener muy claro los más de 9,5 millones de jubilados españoles es que, si no se recorta de raíz el despilfarro político, y tal como afirmó la OCDE hace varios años, la tasa de sustitución —la cuantía de la pensión media respecto al salario medio— con las medidas actualmente vigentes pasará en unos años del 83% actual al 46%, es decir, que las pensiones se verán reducidas a la mitad. Por lo tanto, el problema real al que se enfrentan los jubilados y particularmente los nuevos jubilados que se incorporarán en los próximos años, no será la congelación actual, sino recortes brutales en las mismas.

Al paso que vamos, los capos de los cárteles mafiosos que nos malgobiernan acabarán aplicando reducciones de entre un 30% o un 40%, tal como ocurrió en Grecia hace no muchos años… Y no lo olviden: el «estado autonómico» representa un un despilfarro anual de 100.000 millones de euros.

Pero volvamos a nuestro “sistema de reparto”, en concreto a los problemas que lo caracterizan. El primero, la relación entre pensionistas y cotizantes.

En diciembre de 1991, se inicia una clara tendencia descendente (menos de dos cotizantes por pensionista), que no se recupera hasta septiembre del 2000. Recordad que lo primero que tuvo que hacer Aznar en 1996 al llegar al Gobierno fue pedir un préstamo a la banca para poder abonar las pensiones. En 1997, se crea el Fondo de Reserva de la Seguridad Social más conocido como la hucha de las pensiones, un fondo que empieza a dotarse en el año 2000.

A partir de ese momento, el aumento de la actividad por la mejora general de la economía hará que tengamos más de dos cotizantes por pensionista hasta llegar a noviembre de 2010, momento en que volvemos a “cruzar la línea” y del que aún no nos hemos recuperado. Ni parece que lo vayamos a hacer en el corto plazo.

Hemos pasado de 5.255.910 pensionistas en enero de 1985 a 9.777.556 en agosto de 2020, mientras, los cotizantes han pasado de 10.457.345 a 18.591.306. En términos porcentuales nuestros pensionistas han crecido un 86,03% mientras los cotizantes lo han hecho un 77,78%. ¿Podría esa sutil diferencia explicar nuestra situación actual? En parte, pero no es el único factor.

Mientras hay más de dos cotizantes por pensionista se pueden ir guardando excedentes de las cotizaciones y cuando se baja de esa ratio, empezamos a consumir del fondo creado a tal efecto.

Por desgracia, tener al menos dos cotizantes por pensionista no garantiza la sostenibilidad del sistema, pues hay un segundo factor a tener en cuenta. Segundo problema: el Gasto Medio Anual por Pensionista no ha dejado de crecer, mientras que el Ingreso Medio Anual por Afiliado no ha dejado de bajar.

En resumen, los nuevos jubilados cada vez cobran más mientras que los menguantes cotizantes cada vez aportan menos.